Introducción: Comprender las funciones de los bancos adquirentes y los bancos emisores en el procesamiento de pagos

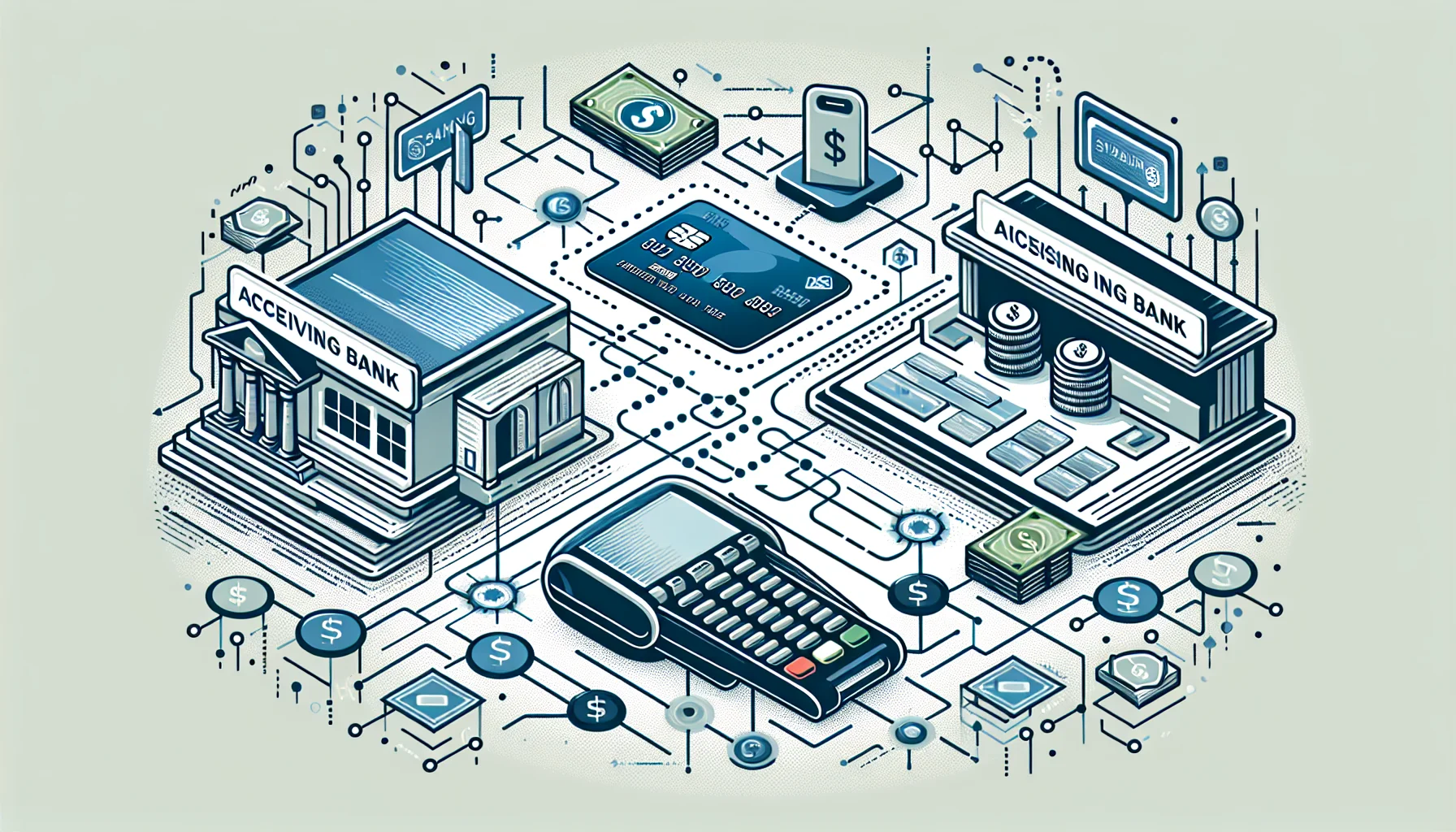

En el vibrante mundo de las transacciones financieras, especialmente las teñidas de la comodidad de las tarjetas de crédito, la atención suele centrarse en dos actores fundamentales: el banco adquirente y el banco emisor. Estas entidades, aunque operan entre bastidores, orquestan la ejecución fluida de los pagos, garantizando que los comercios sean compensados y las transacciones de los consumidores se desarrollen sin problemas. Esta conversación en profundidad pretende desentrañar las funciones y responsabilidades de los bancos adquirentes y emisores, poniendo de relieve sus posiciones indispensables dentro de las redes financieras que sustentan nuestros intercambios diarios.

¿Qué es un banco adquirente?

Definición y función

Un banco adquirente, también conocido por muchos como banco comercial, es un intermediario crucial en el mundo de los pagos. comercio. Esta institución financiera asume la responsabilidad de procesar los pagos con tarjeta de crédito y débito para los comerciantes, actuando como puente entre los propietarios de los negocios y las entidades financieras. red de tarjetass. Es una función que no sólo facilita sino que también potencia el proceso de transacción, ofreciendo una vía fluida para el intercambio de bienes y servicios.

Servicios ofrecidos

El repertorio de servicios que prestan los bancos adquirentes va más allá del mero procesamiento de transacciones. Estos bancos ofrecen un conjunto de servicios comerciales que abarcan la apertura de cuentas, el procesamiento y la autorización de transacciones y la garantía de que los fondos llegan rápidamente a las cuentas comerciales. Este apoyo integral es fundamental para que las empresas puedan aceptar pagos con tarjeta, ampliando así su base de clientes y aumentando su potencial de ventas.

Importancia en el ecosistema de pagos

Los bancos adquirentes no sólo son importantes, sino que son piezas vitales en la maquinaria de la economía mundial. comerciosistema_de_pago">pagos electrónicos. Su función de facilitar los pagos con tarjeta amplía el alcance de los comerciantes, permitiéndoles acceder a un mercado más amplio de consumidores que prefieren la comodidad y seguridad de las transacciones con tarjeta. En esencia, los bancos adquirentes son los héroes anónimos del ecosistema de pagos, ya que impulsan la economía garantizando que las transacciones se procesen de forma eficiente y eficaz.

¿Qué es un banco emisor?

Definición y función

En el ámbito de las transacciones financieras, un banco emisor es la piedra angular, ya que proporciona tarjetas de crédito y débito a los consumidores bajo el paraguas de red de tarjetass como Visa y MasterCard. Esta entidad asume la responsabilidad de liquidar los pagos realizados a los bancos adquirentes por las compras ejecutadas por sus titulares de tarjetas. En esencia, los bancos emisores tienden un puente entre los consumidores y las redes financieras más amplias, garantizando que las transacciones no sólo se procesen, sino que también estén respaldadas por la confianza y la garantía financiera.

Relación con el consumidor

La relación entre un banco emisor y sus consumidores es fundamental para el ecosistema de las tarjetas de crédito. Al gestionar las cuentas de tarjetas de crédito, establecer condiciones como los límites de crédito y ofrecer servicios de atención al cliente, estos bancos no sólo facilitan las transacciones financieras, sino que también se integran en la vida financiera diaria de los consumidores. Esta conexión tan arraigada subraya el papel del banco emisor a la hora de mantener la confianza del consumidor y garantizar el buen funcionamiento de los servicios de crédito.

Seguridad y prevención del fraude

En la era digital actual, la seguridad y la prevención del fraude son primordiales, y los bancos emisores están a la vanguardia de esta batalla. Utilizando sistemas avanzados para supervisar las transacciones en busca de cualquier indicio de actividad sospechosa, estos bancos desempeñan un papel fundamental en la salvaguarda de la integridad financiera de los consumidores. Mediante una supervisión diligente y el uso de tecnología sofisticada, los bancos emisores trabajan incansablemente para prevenir el fraude, protegiendo los intereses tanto de los consumidores como de la red financiera en general.

Flujo de procesamiento de pagos con el banco adquirente

En la intrincada danza de las transacciones financieras, el flujo de procesamiento de pagos es donde se produce la magia, conectando a la perfección a comerciantes, consumidores y entidades financieras. Esta fase es fundamental para garantizar que las transacciones no solo se procesen de forma eficiente, sino también segura, salvaguardando los intereses de todas las partes implicadas.

Inicio de la transacción

El viaje comienza cuando un titular decide utilizar su tarjeta de crédito o débito para una compra. En ese momento, entra en juego el sistema de punto de venta (TPV) del comercio, que captura los datos de la tarjeta y los envía al banco adquirente. Este paso es el primero de una serie de interacciones complejas que permiten completar una transacción.

Autorización y autenticación

Al recibir los datos de la transacción, el banco adquirente actúa como mediador y transmite esta información a la entidad de crédito. red de tarjetas (Visa, MasterCardetc.). En red de tarjetas hace de mensajero y transmite los datos de la transacción al banco emisor. El banco emisor tiene autoridad para aprobar o rechazar la transacción basándose en el crédito disponible del titular de la tarjeta, el posible fraude y otras comprobaciones de seguridad. Este paso es crucial para la autenticación y autorización de la transacción, garantizando que todo está en orden antes de proceder.

Liquidación y financiación

Una vez que el banco emisor da luz verde, la operación pasa a la fase de liquidación. Esto implica el intercambio real de fondos entre los bancos emisor y adquirente. El comerciante, en el extremo receptor, recibe entonces los fondos de la compra, aunque descontando las comisiones cobradas por el banco adquirente por sus servicios. Este último paso marca la finalización del proceso de transacción, que culmina cuando el comerciante recibe el pago por los bienes o servicios prestados.

El flujo de procesamiento de pagos es un testimonio de la sofisticación y eficacia de las redes financieras modernas. Al comprender las funciones y los mecanismos que subyacen a este proceso, comerciantes y consumidores por igual pueden apreciar la naturaleza fluida de las transacciones con tarjetas de crédito y débito que impulsan nuestro día a día. comercio.

Comisiones en las transacciones con tarjeta de crédito

Tasas de intercambio

En el corazón de las transacciones con tarjeta de crédito, tasas de intercambio desempeñan un papel fundamental. Estas comisiones son esencialmente un cargo que el banco adquirente del comerciante paga al banco emisor del titular de la tarjeta. Este intercambio compensa al emisor por el coste del procesamiento de la transacción, la asunción de riesgos y la gestión. Las tasas de intercambio varían en función del tipo de transacción, el sector del comercio y la tarjeta utilizada. Aunque aparentemente representan una pequeña fracción del importe de la transacción, estas tasas se acumulan hasta alcanzar sumas significativas, lo que pone de relieve la dinámica financiera entre los bancos adquirentes, los bancos emisores y los comerciantes.

Cargos por servicios comerciales

Por su parte, los comerciantes deben pagar diversas comisiones al banco adquirente por el privilegio de procesar los pagos. Se trata de comisiones por transacción, comisiones mensuales por cuenta y, potencialmente, comisiones por alquiler de equipos. Las comisiones por servicios comerciales se adaptan a los servicios prestados, incluido el procesamiento de pagos, la autorización y la liquidación de transacciones. Estas comisiones son cruciales para que los bancos adquirentes cubran los costes operativos del procesamiento de pagos y proporcionen a los comerciantes las soluciones de hardware y software necesarias.

Impacto en comerciantes y consumidores

El ecosistema de comisiones y gastos en las transacciones con tarjeta de crédito influye significativamente tanto en la rentabilidad de los comercios como en los precios al consumo. Aunque estas comisiones garantizan el perfecto funcionamiento de los sistemas de pago con tarjeta, también contribuyen al coste global de los bienes y servicios. Los comerciantes pueden ajustar sus estrategias de precios para compensar los costes derivados de las comisiones por transacción, lo que afecta indirectamente a los precios al consumo. Esta dinámica pone de relieve el equilibrio entre el mantenimiento de unos sistemas de procesamiento de pagos eficientes y la gestión de las implicaciones de costes tanto para los comerciantes como para los consumidores.

Entorno normativo y cumplimiento

Cumplimiento de PCI DSS

En el intrincado mundo del procesamiento de pagos, proteger la información de los titulares de tarjetas es primordial. Tanto los bancos adquirentes como los emisores están sujetos a la norma de seguridad de datos del sector de las tarjetas de pago (PCI DSS). Este riguroso conjunto de directrices está diseñado para garantizar que todas las entidades implicadas en el procesamiento de pagos protejan los datos de los titulares de tarjetas. El cumplimiento de PCI DSS no es sólo una cuestión de cumplimiento, sino un compromiso para mantener la confianza y la integridad en el ecosistema financiero, protegiéndolo contra las violaciones de datos y el fraude.

Supervisión normativa

Las actividades de los bancos adquirentes y emisores son meticulosamente supervisadas por las autoridades financieras y los organismos reguladores. Esta supervisión garantiza que estos bancos operan dentro de los marcos legales y financieros establecidos para proteger a los consumidores y mantener la estabilidad del sistema financiero. El escrutinio regulador abarca un amplio espectro de operaciones, desde el procesamiento de las transacciones hasta la interacción con los clientes, aplicando normas que defienden la integridad y fiabilidad de los bancos.

Normativa sobre prevención del fraude

En una era en la que las transacciones digitales son omnipresentes, la prevención del fraude es fundamental. La normativa obliga a los bancos a implantar sistemas sólidos para detectar y prevenir las transacciones fraudulentas. Estas medidas protegen no sólo a los propios bancos, sino también a sus clientes, garantizando un entorno de pago seguro. Gracias al análisis y la supervisión avanzados, los bancos están mejor equipados para identificar actividades sospechosas, minimizando el riesgo de fraude y aumentando la confianza de los consumidores en las transacciones digitales.

Tendencias futuras en el procesamiento de pagos

Innovaciones tecnológicas

El panorama del procesamiento de pagos se ve continuamente remodelado por las innovaciones tecnológicas. Los pagos sin contacto, los monederos móviles y blockchain están a la vanguardia de esta evolución, desafiando a los bancos adquirentes y emisores a adaptarse. Estos avances prometen agilizar los procesos de pago, ofreciendo mayor comodidad y seguridad a los consumidores. A medida que evoluciona la tecnología, también deben hacerlo las estrategias de los bancos para seguir siendo competitivos y relevantes en este dinámico sector.

Cambios en el comportamiento de los consumidores

La demanda de transacciones más rápidas y seguras por parte de los consumidores está impulsando cambios significativos en el sector de procesamiento de pagos. Este cambio exige centrarse en mejorar la experiencia del cliente y la seguridad, lo que obliga a los bancos a invertir en nuevas tecnologías y procesos. El auge de los pagos electrónicoscomercio y los pagos móviles pone de relieve la necesidad de transacciones seguras y sin fisuras, lo que subraya la importancia del papel de los bancos para facilitar estos cambios.

Cambios y retos normativos

A medida que evoluciona el panorama de los pagos, también lo hace el marco normativo que los regula. Estos cambios presentan tanto retos como oportunidades para los bancos adquirentes. Navegar por las complejidades de las nuevas normativas exige agilidad e innovación, para garantizar el cumplimiento y, al mismo tiempo, aprovechar las nuevas oportunidades de crecimiento. La naturaleza dinámica de la normativa anima a los bancos a reevaluar continuamente sus estrategias y operaciones, garantizando que se mantienen a la vanguardia del procesamiento de pagos.

lectura recomendada: