导言:了解收单银行和发单银行在支付处理中的作用

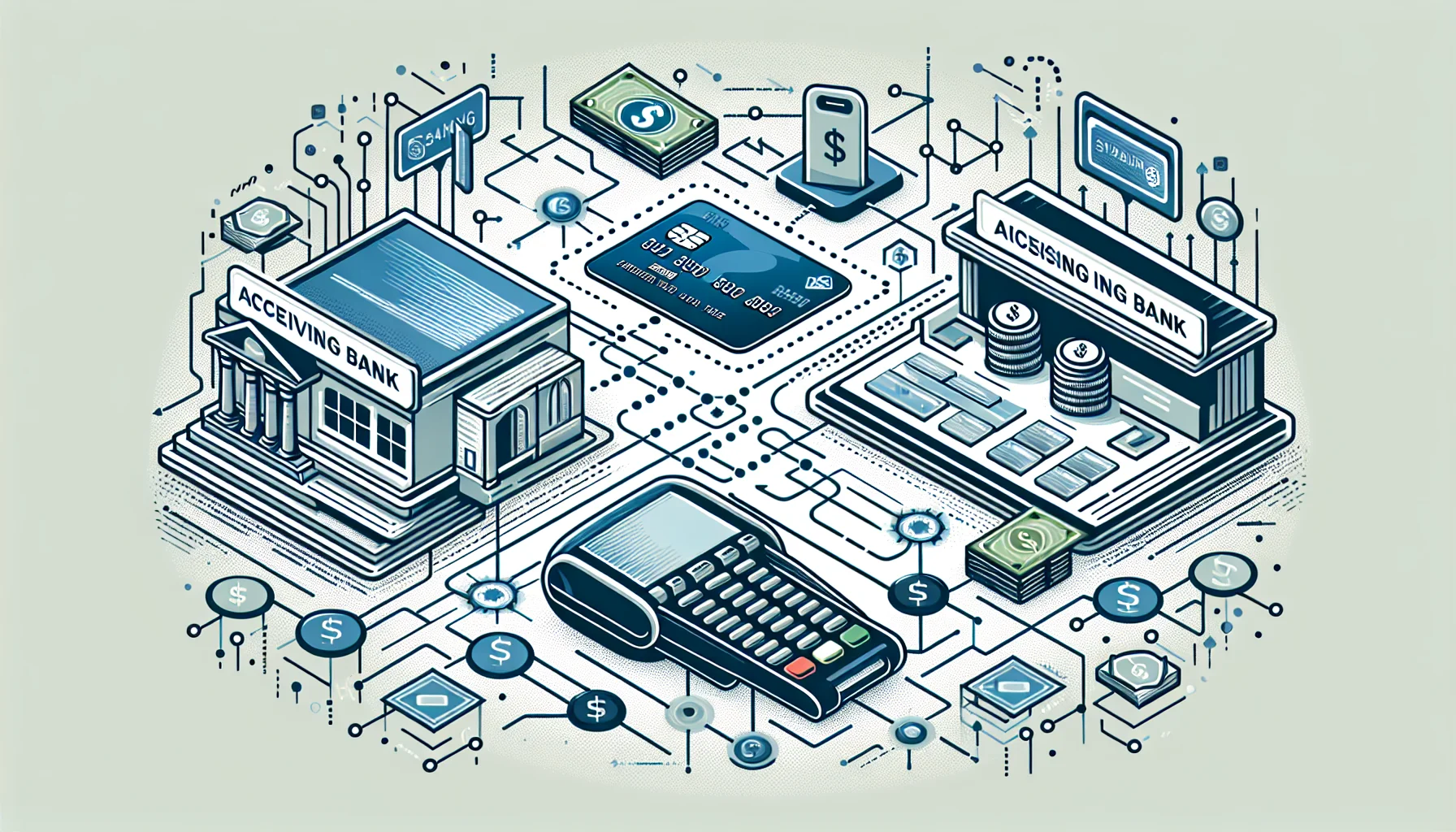

在充满活力的金融交易世界中,尤其是在那些带有信用卡便利性的交易中,聚光灯往往会聚焦在两个关键角色身上:收单银行和发卡银行。这两个机构虽然在幕后操纵,但却协调着支付的无缝执行,确保商户得到补偿,消费者的交易顺利进行。本对话深入探讨了收单银行和发卡银行的角色和责任,阐明了它们在支撑我们日常交易的金融网络中不可或缺的地位。

什么是收购银行?

定义和作用

收单银行,也被许多人称为商业银行,是世界上最重要的中介机构。 商会.该金融机构肩负着为商户处理信用卡和借记卡付款的责任,是商户与银行之间的桥梁。 卡网络s.它不仅能促进交易过程,还能增强交易能力,为商品和服务的交换提供畅通无阻的途径。

提供的服务

收单银行提供的服务不仅限于交易处理。这些银行提供一整套商户服务,包括账户设置、交易处理和授权,以及确保资金迅速进入商户账户。这种全面的支持有助于企业接受银行卡支付,从而扩大其客户群并提高销售潜力。

在支付生态系统中的重要性

收购银行不仅重要,它们还是 商会支付系统">电子支付。收单银行在促进银行卡支付方面的作用扩大了商户的业务范围,使他们能够开拓更广阔的消费者市场,这些消费者更青睐于方便、安全的银行卡交易。从本质上讲,收单银行是支付生态系统中的无名英雄,通过确保交易的高效处理为经济提供动力。

什么是发行银行?

定义和作用

在金融交易领域,发卡银行是基石,在以下机构的保护下向消费者提供信用卡和借记卡 卡网络如 Visa 与 MasterCard.发卡银行负责向收单银行支付持卡人的消费款项。从本质上讲,发卡银行在消费者和更广泛的金融网络之间架起了一座桥梁,确保交易不仅得到处理,而且得到信任和财务担保。

消费者关系

发卡银行与消费者之间的关系是信用卡生态系统的基础。通过管理信用卡账户、设定信用额度等条款以及提供客户服务,这些银行不仅促进了金融交易,还将自身融入了消费者的日常金融生活。这种根深蒂固的联系强调了发卡银行在维护消费者信任和确保信贷服务顺利运行方面的作用。

安全与防欺诈

在当今的数字时代,安全和防欺诈至关重要,而发卡银行则站在这场战斗的最前沿。这些银行利用先进的系统监控交易中任何可疑活动的迹象,在保护消费者的金融诚信方面发挥着至关重要的作用。通过勤勉的监督和先进技术的使用,发卡银行孜孜不倦地防止欺诈,保护消费者和更广泛的金融网络的利益。

与收单银行的付款处理流程

在错综复杂的金融交易中,支付处理流程是魔术发生的地方,它将商家、消费者和金融机构无缝连接在一起。这一阶段对于确保交易不仅得到高效处理,而且得到安全处理,保障所有相关方的利益至关重要。

交易启动

当持卡人决定使用信用卡或借记卡进行消费时,消费旅程就开始了。此时,商家的销售点(POS)系统开始发挥作用,捕捉卡的详细信息并将其发送给收单银行。这一步是完成交易的一系列复杂互动中的第一步。

授权和认证

在收到交易详情后,收单银行会充当中介,将信息转发给 卡网络 (Visa, MasterCard等)。""的意思是 卡网络 发卡银行则充当信使,将交易详情传递给发卡银行。发卡银行有权根据持卡人的可用信用、潜在欺诈和其他安全检查结果批准或拒绝交易。这一步骤对于交易的验证和授权至关重要,可确保在交易进行之前一切正常。

结算和供资

一旦发卡银行开了绿灯,交易就进入结算阶段。这涉及发卡银行和收单银行之间的实际资金交换。然后,收单银行会扣除收单银行收取的服务费,向收款方商户提供购买资金。这最后一步标志着交易过程的完成,商家最终收到所提供商品或服务的付款。

支付处理流程证明了现代金融网络的先进性和效率。通过了解这一流程背后的作用和机制,商家和消费者都能体会到信用卡和借记卡交易的无缝性,而正是这种无缝性为我们的日常生活提供了动力。 商会.

信用卡交易的费用和收费

交换费

信用卡交易的核心、 交换费 起着举足轻重的作用。这些费用主要是商户的收单银行向持卡人的发卡银行支付的费用。这种交换费是对发卡行处理交易、承担风险和处理成本的补偿。交换费是可变的,通常受交易类型、商户行业和所使用的银行卡的影响。这些费用看似只占交易额的一小部分,但累积起来数额巨大,突出了收单银行、发卡银行和商户之间的金融动态。

商户服务费

商户方面需要向收单银行支付各种费用,以获得处理付款的特权。这些费用包括交易费、账户月租费以及可能的设备租赁费。商户服务费是根据所提供的服务量身定制的,包括支付处理、授权和交易结算。这些费用对于收单银行支付处理付款和为商户提供必要的硬件和软件解决方案的运营成本至关重要。

对商家和消费者的影响

信用卡交易的收费生态系统对商家的盈利能力和消费价格都有重大影响。这些费用在确保银行卡支付系统无缝运行的同时,也增加了商品和服务的总体成本。商户可能会调整其定价策略,以抵消交易费带来的成本,从而间接影响消费价格。这种动态变化凸显了维持高效的支付处理系统与管理对商家和消费者的成本影响之间的平衡。

监管环境与合规

PCI DSS 合规性

在错综复杂的支付处理领域,确保持卡人信息的安全至关重要。收单银行和发卡银行都必须遵守《支付卡行业数据安全标准》(以下简称《标准》)。PCI DSS).这套严格的准则旨在确保所有参与支付处理的实体都能保护持卡人数据。遵守 PCI DSS 这不仅是合规的问题,也是维护金融生态系统的信任和完整性、防止数据泄露和欺诈的承诺。

监管监督

收购银行和发行银行的活动受到金融当局和监管机构的严格监督。这种监督确保这些银行在为保护消费者和维护金融体系稳定而建立的法律和金融框架内运营。监管审查涵盖了从交易处理到客户互动的广泛业务范围,执行维护银行诚信和可靠性的标准。

预防欺诈条例

在数字交易无处不在的时代,预防欺诈至关重要。相关法规要求银行实施强大的系统来检测和预防欺诈交易。这些措施不仅能保护银行自身,还能保护客户,确保安全的支付环境。通过先进的分析和监控,银行能够更好地识别可疑活动,最大限度地降低欺诈风险,增强消费者对数字交易的信心。

支付处理的未来趋势

技术创新

技术创新不断重塑着支付处理行业的格局。非接触式支付、移动钱包和 区块链 在这一演变过程中,收单银行和发卡银行面临的挑战是如何适应新技术的发展。这些进步有望简化支付流程,为消费者提供更大的便利性和安全性。随着技术的发展,银行的战略也必须与时俱进,才能在这个充满活力的行业中保持竞争力和相关性。

不断变化的消费者行为

消费者对更快、更安全交易的需求正在推动支付处理行业发生重大变化。这一转变要求银行将重点放在改善客户体验和安全性上,迫使银行投资新技术和新流程。电子支付的兴起商会 和移动支付凸显了对无缝、安全交易的需求,强调了银行在促进这些变革中的重要作用。

监管变化与挑战

随着支付领域的发展,监管框架也在不断变化。这些变化给收单银行带来了挑战和机遇。要驾驭复杂的新法规,就必须灵活创新,在确保合规的同时抓住新的发展机遇。监管的动态性质促使银行不断重新评估其战略和运营,确保其始终处于支付处理的最前沿。

推荐阅读